经传月刊(2022年10月)

“若把物体的振动和地球的谐振频率正确地结合起来,在几个星期内,就可以造成地动山摇、地面升降的情况。”这种小输人强输出的超级传输效应,被称为“特斯拉效应”,是地球物理武器的关键。

如何应对复杂的市场环境?(指数情绪四象限)

发布时间:2022-11-01

作者:李龙飞

转发

789人阅读

今年国庆假期看了一些书,有一本书《升维,不确定时代的决策博弈》启发比较大。作者是王珞,师从著名经济学家杨小凯和谢富纪,美国威斯康星协和大学教授,上海交通大学EE中心课程教授。

作者的很多观点对于分析目前复杂的商业环境很有帮助,比如他的一个核心观点:“真正的决策都是不确定性决策。因为确定性的话,就不需要我们决策了”。

这个时候就需要引入博弈论的角度,博弈论是分析互动行为的最好工具,而且博弈结构比博弈策略重要。

建立正确的博弈结构,相当于对于同一个事件建立不同的认知,在这个基础上,再对思维进行升级,就会得出最合理的答案。

回到股市,如何应对市场的复杂环境,从而做出合理的决策,特别是解决什么时候该做,什么时候空仓,什么时候重仓的问题,相信参与市场的人心里都会有一个答案,但是很少有一个系统能够应对不同的市场的变化。

博弈论这门学科的最终目的,就是对于这种两难问题的解决。

两难问题解决的要点是,对于决定这个问题的两个关键维度进行组合,同时要求这两个维度尽可能彼此独立。

比如女人选择男人作为人生伴侣,需要考虑哪些方面?

人品,学识,颜值,财富,地位,性格等等,但是这些方面有些是高度重合的,所以我们可以大体简化为两个角度,人品和财富。

这个时候,这两个角度就会有不同的组合:他人品好但是没钱;人品不好的但是有钱;人品很好,而且有钱;人品不好而且没钱。

面对这些选择的时候,后面两个我们肯定是没有任何难度的,人品好有钱肯定优先选择,人品不好而且还没钱肯定要放弃。关键是前面两个抉择,因为我们大多数遇到的都是前面两类,这个才是真正有价值的决策。

对于前面两个选择,我们需要做的就是升级思维,根据自己的价值观或者更高的维度,做出符合自己实际情况的最佳选择。

比如我看中对方是一个潜力股,即使现在收入 一般,但是未来有可能做出成绩,人品也好,那么这个选择就是符合我们价值观的选择。

回到股票市场,一般情况,我们要判断市场机会的大小,要么是通过判断指数的趋势状态,要么去判断目前市场情绪和热点的强弱,这两个就是很好的维度,因为这俩相互不影响。

这个时候,我们经常遇到的两难问题就是:指数趋势向下,但市场情绪很好,或者指数趋势向上,但是市场情绪很差,这个时候我们到底要不要去做,以及该怎么做。

在解决这个问题之前,我们先对这两个维度进行更深刻的理解,先说下指数。

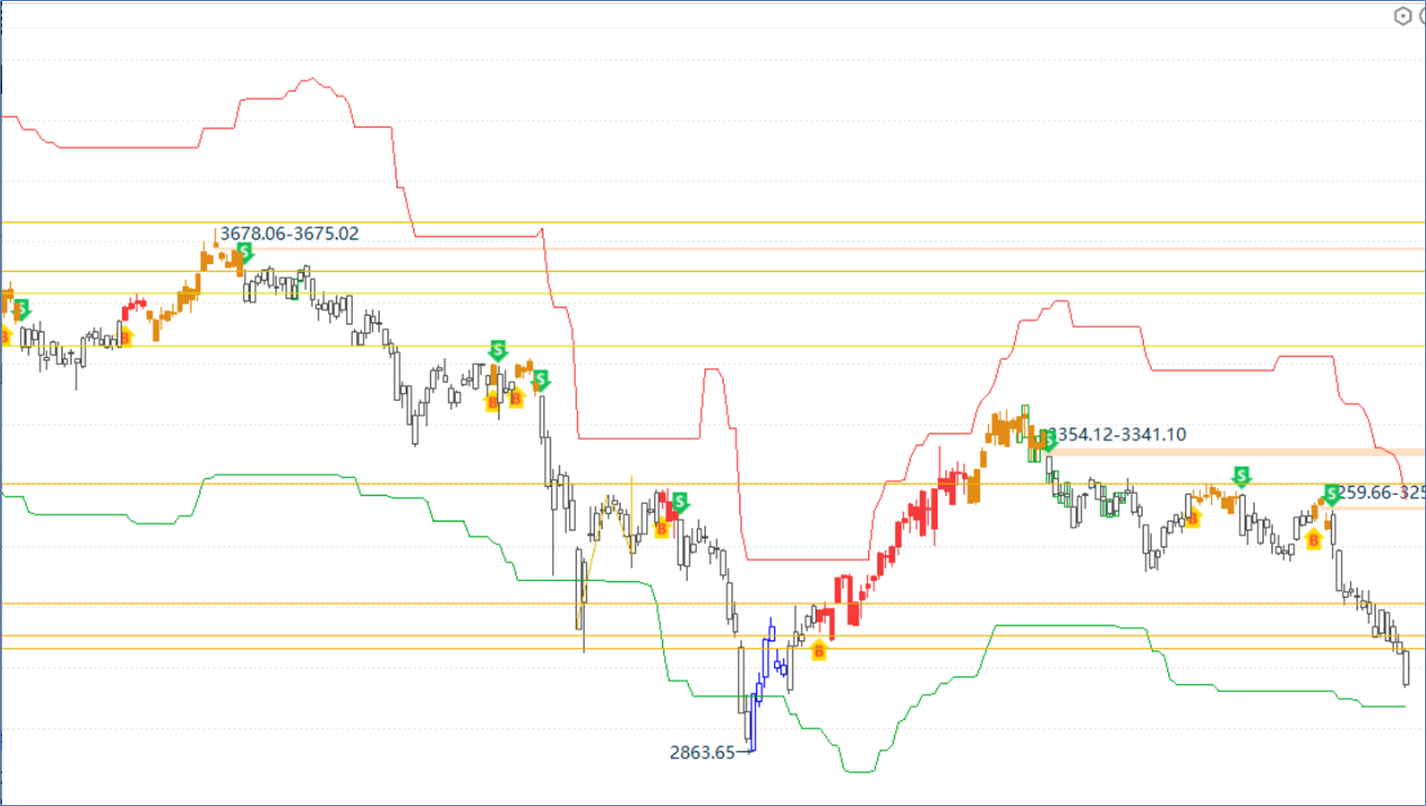

最简单的,看大盘分析平均股价,B点区域和S点区域。B点区域我们可以持股,S点区域我们可以持币。

如果稍微复杂一些的就是对应60分钟,日线,周线各个周期的,上涨,震荡,和下跌趋势。比如当前时间,到底是60分钟级别的上涨还是日线级别的上涨。不同的周期级别,对于行情的规模预判是不一样的。

我们只需要判断,目前是处在什么的状态就行了。比如现在是处于S点,就够了。不要太复杂,不去猜测什么时候见底,什么时候会转折,这个对于操作意义不是很大。

这样一来,我们就可以简单把指数划分为,环境比较好的上涨和震荡状态,或者环境不太好的下跌状态。

资料来源:经传软件

跟指数相独立的是市场情绪的判断,我们软件的主题猎手中热点总览,已经把市场情绪划分为三大类,低迷,平缓,高涨,总结的还是挺全面,更加简单点的,就看涨停棱镜,有没有持续性的热点主线。

跟指数划分类似,我们也可以把市场情绪,简单分为,有主线的高涨和没有主线的低迷这两个情绪状态。

资料来源:经传软件

理解了这两个维度之后,我们可以构建一个二维的组合,形成一个象限矩阵。稍微复杂一些的决策,大家要想理性解决,都可以采用这个方法。

我们把市场情绪设置为横坐标,右边是市场情绪高涨,有持续性的主线,左边相反。

我们把指数的趋势状态设置为纵坐标,上面是上涨的趋势,下面是下跌的趋势。这样就可以把市场环境分为四个象限。

资料来源:经传投研总部汇编制作

第一象限:市场情绪高潮,有持续性热点,同时指数是多头趋势。这是最好的一种状态,这个时候,就要重仓积极做多。

第二象限:指数多头趋势,情绪低迷,这个时候是赚指数不赚钱的行情,主要是找个股独立逻辑的机会。

第三象限:指数空头趋势,情绪低迷而且没有持续性热点。这个时候原则性放弃所有的机会,空仓观望。比如目前这个阶段 。

第四象限:指数空头区域,情绪平缓,有持续性热点,这个时候,控制好仓位围绕主线参与就行。

这个过程就是对我们开篇两难问题初步的描述和解决,对于第二象限和第四象限这种,有机会,但是好像又没那么容易把握的状况,解决的还是没那么彻底。就让我们再回到我们开头聊的,升级思维,跳出旧的问题框架,利用新的认知重新解决这个问题。

中国股市是非常复杂的市场,一般情况,相互联系的复杂的系统,都会遵从一个定律,叫做幂次定律,俗称二八法则,也就是在任何一组东西中,最重要的只占其中一小部分,约20%,其余80%尽管是多数,却是次要的。

简单类比,决定我们整体账户收益的,不是第二象限和第四象限这两个阶段,这两段很多利润都很难留得住,保持小赚就是很理想的情况,关键是如何应对第一象限和第三象限的环境——

能否在第一象限阶段,全力进攻博取利润,能否在第三象限市场风险阶段,全力防御守住本金和利润,才是最关键的。

为何很多投资者,看到风险却不愿意走,看到机会又容易畏首畏尾?其实大多数人执行力不到位,并不是真的做不到,而是自身对于市场的认知还不够充分。只有真正建立更加系统和深刻的认知后,后面再采用刻意训练的心态执行,对于知行合一的提高是极大的。

最后用巴菲特的一句话,作为结尾:

要想在一生中获得投资的成功,并不需要顶级的智商、超凡的商业头脑或秘密的信息,而是需要一个稳妥的知识体系作为决策的基础,并且有能力控制自己的情绪,使其不会对这种体系造成侵蚀。

李龙飞 (投顾执业编号:A1120619040007;基金从业编号:A20250613005509) 以上内容仅供参考和学习使用,不作为买卖依据,投资者应当根据自身情况自主作出投资决策并自行承担投资风险。市场有风险,投资需谨慎!

以上内容(包括但不限于图片、文章、音视频等)及操作仅供参考,我司为正规投资咨询经营机构,不指导买卖,不保证收益,投资者应独立决策并自担风险。

经传月刊(2022年10月)

“若把物体的振动和地球的谐振频率正确地结合起来,在几个星期内,就可以造成地动山摇、地面升降的情况。”这种小输人强输出的超级传输效应,被称为“特斯拉效应”,是地球物理武器的关键。

软件新知

软件专区

投资赛道

金融认知